中国私募基金发展前景和当前问题研究 第三部分在分析海外私募基金的监管时,以目前海外私募基金的主要运作地 美国和开曼群岛为基础,主要从其监管法律框架,监管思路和监管理念的角度进 行分析,同时介绍其主要监管条款一私募基金投资人资格和人数的限制。 第四部分首先分别分析有官方背景的合法私募基金和没有官方背景的民间非 合法私募基金的市场现状,然后从我国证券市场发展和投资者结构演变的角度, 分析我国私募基金未来的发展前景和发展私募基金的现实意义。 第五部分通过分析我国私募基金目前的监管架构和监管思路,以及我国对非 公开募集方式的法律界定,指出其中的主要问题,进而提出我国私募基金监管和 发展的政策建议。 二、私募基金及其全球发展 (一)私募基金概念的界定 1.我国私募基金概念界定 在我国,私募基金没有合法身份,其概念比较模糊,是人们相对于公募基金, 私下里对非公募基金的一种模糊称呼。我国一些学者曾对私募基金的定义进行了 讨论。如韩志国、段强(2002)认为:“所谓私募基金,又可以称为向特定对象募 集的基金,是指通过非公开方式面向少数机构投资者或个人募集资金而设立的基 金,它的销售和赎回都是基金管理人在私下与投资者协商进行的。”夏斌、陈道富 (2002)认为,“所谓私募基金是指非公开宣传地向少数或有专门投资经验、不需 政府特别保护的特定的投资者募集货币基金并以基金方式运作的集合投资制度。 私募基金与一般的公募基金的本质区别在于‘私募发行',与一般信托行为的区别 在于‘基金运作’。” 以上两个关于私募基金的可以视为广义的私募基金定义,在这两个定义中, 主要通过基金的募集方式界定其是否属于私募基金,只要是采用非公开发行方式 募集的基金,无论其投资方向是高流动性的金融产品还是低流动性的私人股权, 都称为私募基金。 2

中国私募基金发展前景和当前问题研究 2 第三部分在分析海外私募基金的监管时,以目前海外私募基金的主要运作地 美国和开曼群岛为基础,主要从其监管法律框架,监管思路和监管理念的角度进 行分析,同时介绍其主要监管条款——私募基金投资人资格和人数的限制。 第四部分首先分别分析有官方背景的合法私募基金和没有官方背景的民间非 合法私募基金的市场现状,然后从我国证券市场发展和投资者结构演变的角度, 分析我国私募基金未来的发展前景和发展私募基金的现实意义。 第五部分通过分析我国私募基金目前的监管架构和监管思路,以及我国对非 公开募集方式的法律界定,指出其中的主要问题,进而提出我国私募基金监管和 发展的政策建议。 二、私募基金及其全球发展 (一)私募基金概念的界定 1.我国私募基金概念界定 在我国,私募基金没有合法身份,其概念比较模糊,是人们相对于公募基金, 私下里对非公募基金的一种模糊称呼。我国一些学者曾对私募基金的定义进行了 讨论。如韩志国、段强(2002)认为:“所谓私募基金,又可以称为向特定对象募 集的基金,是指通过非公开方式面向少数机构投资者或个人募集资金而设立的基 金,它的销售和赎回都是基金管理人在私下与投资者协商进行的。”夏斌、陈道富 (2002)认为,“所谓私募基金是指非公开宣传地向少数或有专门投资经验、不需 政府特别保护的特定的投资者募集货币基金并以基金方式运作的集合投资制度。 私募基金与一般的公募基金的本质区别在于‘私募发行’,与一般信托行为的区别 在于‘基金运作’。” 以上两个关于私募基金的可以视为广义的私募基金定义,在这两个定义中, 主要通过基金的募集方式界定其是否属于私募基金,只要是采用非公开发行方式 募集的基金,无论其投资方向是高流动性的金融产品还是低流动性的私人股权, 都称为私募基金

中国私募基金发展前景和当前问题研究 我国市场上以及媒体上讨论私募基金时,通常所指的是狭义的私募基金:通 过非公开发行方式向特定投资者募集,进行证券投资活动的基金。为了与目前关 于私募基金的讨论保持一致,本文在讨论私募基金时,系指符合上述狭义的私募 基金概念。 2.海外与我国私募基金相对应的基金概念 私募基金,如果按照字面翻译,用英文可以翻译成privately offered investment company(私募投资公司)或private fund,privately offered fund(私募基金)。这些 词汇在海外非常生僻。 从我国私募基金概念的经济内涵看,与美国的hedge fund和开曼群岛的mutual fund或4(3)条款基金非常相似。只是我们以前通常把hedge fund翻译成对冲基金, mutual fund翻译成中文则为共同基金。 (1)美国的hedge fund 与我国的私募基金一样,美国的对冲基金也不是一个法律概念。根据美国证 监会对hedge fund的定义是:对冲基金是一个常用的非法律名词。过去,对冲基 金发展主要指在公司股权市场中使用复杂的对冲和套利交易技术的,私下的、非 注册的投资集合。对冲基金的投资者仅限于成熟富有的个人。随着时间的推移, 对冲基金的活动不断扩展到其他金融工具和市场中。今天,对冲基金这一概念已 不再强调使用对冲工具的特点了,对冲基金有的使用有的不使用对冲工具。目前 这一概念更加强调该投资集合的私下募集和无需注册两大特点。 在美国其他主要的私募基金研究机构对对冲基金的定义中,有的更强调私募 基金的私募性和不受共同基金相关监管规则约束这一特点',有的更强调对冲基金 无需注册,有的则更强调对冲基金大多采用有限合伙这一组织形式3。 I如在最知名的投资者教育网站investorword.com上,对冲基金的定义是:A fund,usually used by wealthy individuals and institutions,which is allowed to use aggressive strategies that are unavailable to mutual funds, including selling short,leverage,program trading,swaps,arbitrage,and derivatives.Hedge funds are exempt from many of the rules and regulations governing other mutual funds,which allows them to accomplish aggressive investing goals. 2如知名的对冲基金信息披露网站hedgeCo.net上对冲基金的定义是:Hedge funds normally do not register with the SEC.Hedge Funds are designed as partnerships,with the general partner typically being the hedge fund's manager. 3如hedge fund center给对冲基金的定义是:A hedge fund is a private investment limited partnership that invests in a variety of securities.There are two types of partners in a hedge fund,a general partner and limited partners.The term hedge fund is misleading in that a hedge fund does not necessarily have to hedge.The term"hedge

中国私募基金发展前景和当前问题研究 3 我国市场上以及媒体上讨论私募基金时,通常所指的是狭义的私募基金:通 过非公开发行方式向特定投资者募集,进行证券投资活动的基金。为了与目前关 于私募基金的讨论保持一致,本文在讨论私募基金时,系指符合上述狭义的私募 基金概念。 2.海外与我国私募基金相对应的基金概念 私募基金,如果按照字面翻译,用英文可以翻译成 privately offered investment company(私募投资公司)或 private fund, privately offered fund(私募基金)。这些 词汇在海外非常生僻。 从我国私募基金概念的经济内涵看,与美国的 hedge fund 和开曼群岛的 mutual fund 或 4(3)条款基金非常相似。只是我们以前通常把 hedge fund 翻译成对冲基金, mutual fund 翻译成中文则为共同基金。 (1)美国的 hedge fund 与我国的私募基金一样,美国的对冲基金也不是一个法律概念。根据美国证 监会对 hedge fund 的定义是:对冲基金是一个常用的非法律名词。过去,对冲基 金发展主要指在公司股权市场中使用复杂的对冲和套利交易技术的,私下的、非 注册的投资集合。对冲基金的投资者仅限于成熟富有的个人。随着时间的推移, 对冲基金的活动不断扩展到其他金融工具和市场中。今天,对冲基金这一概念已 不再强调使用对冲工具的特点了,对冲基金有的使用有的不使用对冲工具。目前 这一概念更加强调该投资集合的私下募集和无需注册两大特点。 在美国其他主要的私募基金研究机构对对冲基金的定义中,有的更强调私募 基金的私募性和不受共同基金相关监管规则约束这一特点1 ,有的更强调对冲基金 无需注册2 ,有的则更强调对冲基金大多采用有限合伙这一组织形式3 。 1 如在最知名的投资者教育网站 investorword.com 上,对冲基金的定义是:A fund, usually used by wealthy individuals and institutions, which is allowed to use aggressive strategies that are unavailable to mutual funds, including selling short, leverage, program trading, swaps, arbitrage, and derivatives. Hedge funds are exempt from many of the rules and regulations governing other mutual funds, which allows them to accomplish aggressive investing goals. 2 如知名的对冲基金信息披露网站 hedgeCo.net 上对冲基金的定义是: Hedge funds normally do not register with the SEC. Hedge Funds are designed as partnerships, with the general partner typically being the hedge fund's manager. 3 如 hedge fund center 给对冲基金的定义是:A hedge fund is a private investment limited partnership that invests in a variety of securities. There are two types of partners in a hedge fund, a general partner and limited partners. The term hedge fund is misleading in that a hedge fund does not necessarily have to hedge. The term "hedge

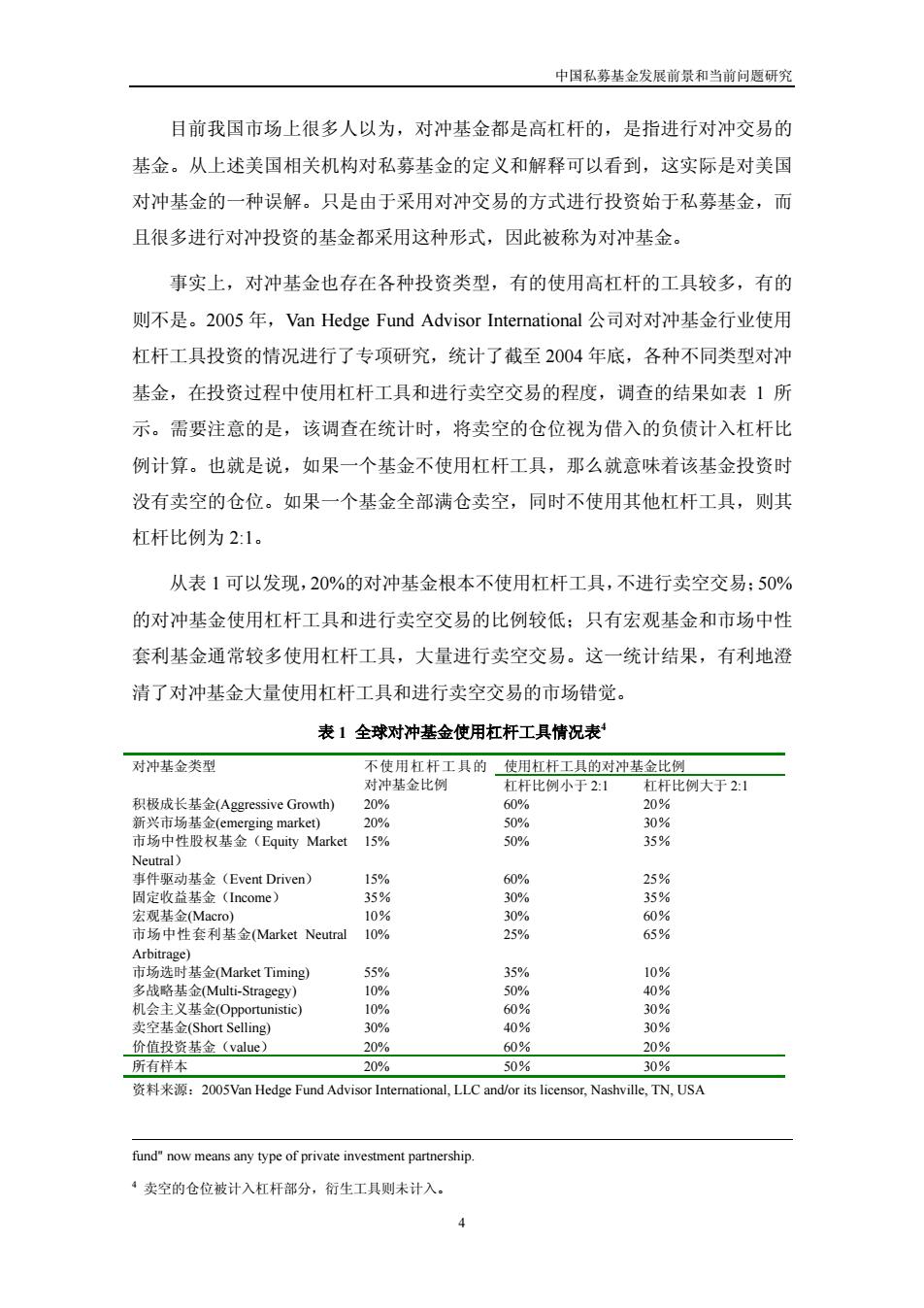

中国私募基金发展前景和当前问题研究 目前我国市场上很多人以为,对冲基金都是高杠杆的,是指进行对冲交易的 基金。从上述美国相关机构对私募基金的定义和解释可以看到,这实际是对美国 对冲基金的一种误解。只是由于采用对冲交易的方式进行投资始于私募基金,而 且很多进行对冲投资的基金都采用这种形式,因此被称为对冲基金。 事实上,对冲基金也存在各种投资类型,有的使用高杠杆的工具较多,有的 则不是。2005年,Van Hedge Fund Advisor International公司对对冲基金行业使用 杠杆工具投资的情况进行了专项研究,统计了截至2004年底,各种不同类型对冲 基金,在投资过程中使用杠杆工具和进行卖空交易的程度,调查的结果如表1所 示。需要注意的是,该调查在统计时,将卖空的仓位视为借入的负债计入杠杆比 例计算。也就是说,如果一个基金不使用杠杆工具,那么就意味着该基金投资时 没有卖空的仓位。如果一个基金全部满仓卖空,同时不使用其他杠杆工具,则其 杠杆比例为2:1。 从表1可以发现,20%的对冲基金根本不使用杠杆工具,不进行卖空交易:50% 的对冲基金使用杠杆工具和进行卖空交易的比例较低:只有宏观基金和市场中性 套利基金通常较多使用杠杆工具,大量进行卖空交易。这一统计结果,有利地澄 清了对冲基金大量使用杠杆工具和进行卖空交易的市场错觉。 表1全球对冲基金使用杠杆工具情况表 对冲基金类型 不使用杠杆工具的使用杠杆工具的对冲基金比例 对冲基金比例 杠杆比例小于2:1 杠杆比例大于2:1 积极成长基金(Aggressive Growth) 20% 60% 20% 新兴市场基金(emerging market) 20% 50% 30% 市场中性股权基金(Equity Market 15% 50% 35% Neutral) 事件驱动基金(Event Driven) 15% 60% 25% 固定收益基金(Income) 35% 30% 35% 宏观基金(Macro) 10% 30% 60% 市场中性套利基金(Market Neutral 10% 25% 65% Arbitrage) 市场选时基金Market Timing) 55% 35% 10% 多战略基金(Multi--Stragegy) 10% 50% 40% 机会主义基金(Opportunistic) 10% 60% 30% 卖空基金(Short Selling) 30% 40% 30% 价值投资基金(value) 20% 60% 20% 所有样本 20% 50% 30% 资料来源:20O5 Van Hedge Fund Advisor International,.LLC and/or its licensor,Nashville,.TN,USA fund"now means any type of private investment partnership. 4卖空的仓位被计入杠杆部分,衍生工具则未计入

中国私募基金发展前景和当前问题研究 4 目前我国市场上很多人以为,对冲基金都是高杠杆的,是指进行对冲交易的 基金。从上述美国相关机构对私募基金的定义和解释可以看到,这实际是对美国 对冲基金的一种误解。只是由于采用对冲交易的方式进行投资始于私募基金,而 且很多进行对冲投资的基金都采用这种形式,因此被称为对冲基金。 事实上,对冲基金也存在各种投资类型,有的使用高杠杆的工具较多,有的 则不是。2005 年,Van Hedge Fund Advisor International 公司对对冲基金行业使用 杠杆工具投资的情况进行了专项研究,统计了截至 2004 年底,各种不同类型对冲 基金,在投资过程中使用杠杆工具和进行卖空交易的程度,调查的结果如表 1 所 示。需要注意的是,该调查在统计时,将卖空的仓位视为借入的负债计入杠杆比 例计算。也就是说,如果一个基金不使用杠杆工具,那么就意味着该基金投资时 没有卖空的仓位。如果一个基金全部满仓卖空,同时不使用其他杠杆工具,则其 杠杆比例为 2:1。 从表 1 可以发现,20%的对冲基金根本不使用杠杆工具,不进行卖空交易;50% 的对冲基金使用杠杆工具和进行卖空交易的比例较低;只有宏观基金和市场中性 套利基金通常较多使用杠杆工具,大量进行卖空交易。这一统计结果,有利地澄 清了对冲基金大量使用杠杆工具和进行卖空交易的市场错觉。 表 1 全球对冲基金使用杠杆工具情况表4 对冲基金类型 不使用杠杆工具的 使用杠杆工具的对冲基金比例 对冲基金比例 杠杆比例小于 2:1 杠杆比例大于 2:1 积极成长基金(Aggressive Growth) 20% 60% 20% 新兴市场基金(emerging market) 20% 50% 30% 市场中性股权基金(Equity Market Neutral) 15% 50% 35% 事件驱动基金(Event Driven) 15% 60% 25% 固定收益基金(Income) 35% 30% 35% 宏观基金(Macro) 10% 30% 60% 市场中性套利基金(Market Neutral Arbitrage) 10% 25% 65% 市场选时基金(Market Timing) 55% 35% 10% 多战略基金(Multi-Stragegy) 10% 50% 40% 机会主义基金(Opportunistic) 10% 60% 30% 卖空基金(Short Selling) 30% 40% 30% 价值投资基金(value) 20% 60% 20% 所有样本 20% 50% 30% 资料来源:2005Van Hedge Fund Advisor International, LLC and/or its licensor, Nashville, TN, USA fund" now means any type of private investment partnership. 4 卖空的仓位被计入杠杆部分,衍生工具则未计入

中国私募基金发展前景和当前问题研究 (2)开曼群岛的mutual fund 与全球大部分地区一样,开曼群岛也没有与私募基金完全对应的法律概念。 根据《2003共同基金法》,在开曼群岛注册或建立基金,或在开曼群岛进行基金的 资产管理或行政管理,共同基金必须符合几种情况: 第一种情况为由政府批准的共同基金((licensed mutual fund),指在开曼群岛拥 有注册的办公室的公司型和有限合伙制基金,以及以开曼群岛官方认可的信托公 司作为信托人的单位信托型基金: 第二种情况为由政府批准的管理人负责管理的共同基金,即由政府批准的管 理人负责管理的共同基金,基金或基金信托人未经开曼政府批准,但基金的管理 公司已获得开曼政府批准,并且该基金管理人的主要办公地点位于开曼群岛。 第三种情况为,符合基金法4(3)条款的共同基金。具体包括两种:一是每个 投资者在基金中的投资都超过40万美元或等值其他货币的基金,二是基金份额在 由CIMA(Cayman Island Monetary Authority,开曼群岛货币管理局)认可的股票 交易所或场外市场(OTC)上市,同时在CIMA注册的基金。对于这种情况,基金 和基金行政管理人都无需经过政府批准。 第四种情况为,符合基金法4(4)条款的共同基金。基金法4(4)条款规定,如 果基金投资者不超过15个,并且如果多数投资者达成一致,投资者可以聘请或更 换基金运作人(指公司型基金的董事长,信托型基金的信托人,以及有限合伙型 基金的普通合伙人),则基金和基金行政管理人都无需经过政府批准。 目前,开曼群岛90%以上的共同基金都属于第三种情况。开曼群岛对所有的共 同基金的投资方向都没有限制。因此,从基金投资监管的角度看,开曼群岛的共 同基金与美国对冲基金和我国私募基金相似,从基金和投资管理人资格监管的角 度看,开曼群岛符合4(3)豁免条款的基金与美国对冲基金和我国私募基金相似。 由于海外对私募基金的称呼各不相同,为了保持本报告中概念的连续性,在 本报告此后的部分中,将美国的hedge fund和开曼群岛的mutual fund统一翻译为 私募基金。 5主要指在开曼注册的ETF

中国私募基金发展前景和当前问题研究 5 (2)开曼群岛的 mutual fund 与全球大部分地区一样,开曼群岛也没有与私募基金完全对应的法律概念。 根据《2003 共同基金法》,在开曼群岛注册或建立基金,或在开曼群岛进行基金的 资产管理或行政管理,共同基金必须符合几种情况: 第一种情况为由政府批准的共同基金(licensed mutual fund),指在开曼群岛拥 有注册的办公室的公司型和有限合伙制基金,以及以开曼群岛官方认可的信托公 司作为信托人的单位信托型基金; 第二种情况为由政府批准的管理人负责管理的共同基金,即由政府批准的管 理人负责管理的共同基金,基金或基金信托人未经开曼政府批准,但基金的管理 公司已获得开曼政府批准,并且该基金管理人的主要办公地点位于开曼群岛。 第三种情况为,符合基金法 4(3)条款的共同基金。具体包括两种:一是每个 投资者在基金中的投资都超过 40 万美元或等值其他货币的基金,二是基金份额在 由 CIMA(Cayman Island Monetary Authority,开曼群岛货币管理局)认可的股票 交易所或场外市场(OTC)上市,同时在 CIMA 注册的基金5 。对于这种情况,基金 和基金行政管理人都无需经过政府批准。 第四种情况为,符合基金法 4(4)条款的共同基金。基金法 4(4)条款规定,如 果基金投资者不超过 15 个,并且如果多数投资者达成一致,投资者可以聘请或更 换基金运作人(指公司型基金的董事长,信托型基金的信托人,以及有限合伙型 基金的普通合伙人),则基金和基金行政管理人都无需经过政府批准。 目前,开曼群岛 90%以上的共同基金都属于第三种情况。开曼群岛对所有的共 同基金的投资方向都没有限制。因此,从基金投资监管的角度看,开曼群岛的共 同基金与美国对冲基金和我国私募基金相似,从基金和投资管理人资格监管的角 度看,开曼群岛符合 4(3)豁免条款的基金与美国对冲基金和我国私募基金相似。 由于海外对私募基金的称呼各不相同,为了保持本报告中概念的连续性,在 本报告此后的部分中,将美国的 hedge fund 和开曼群岛的 mutual fund 统一翻译为 私募基金。 5 主要指在开曼注册的 ETF

中国私募基金发展前景和当前问题研究 (二)私募基金的全球发展概况 1.私募基金发展简史 第一只私募基金是有阿尔弗雷得·文斯勒·琼斯(Alfred Winslow Jones)于 1949年在美国创立的。这个基金以有限合伙形式创立,主要从事股票交易。琼斯 在进行投资时进行了两种投机交易以避免其投资组合在市场下跌时不会遭受重大 损失一杠杆交易和卖空。琼斯认为无论市场涨跌,选股是投资表现的关键。因 此,在他的投资组合中买入一些在市场上涨时涨幅会超过市场的股票,同时卖空 在市场下跌时跌幅将超过市场的股票。同时,他通过杠杆放大交易规模。通过这 种方法,他的投资组合在市场上涨和下跌时都赚钱。同时,琼斯还首次采用了对 冲基金目前通常采用的收费方式,对投资组合的盈利部分收取业绩表现费。 随着琼斯成功的故事在华尔街和具有雄厚资金实力的投资者中迅速传开,其 他的财富管理人设立了类似的基金。由于很多基金经理在进行杠杆交易的同时没 有通过卖空等方式降低市场风险,结果当市场下跌时许多私募基金迅速下跌。因 此,私募基金被视为一种高风险的投资方式,该行业未能得到蓬勃的发展。同时, 由于其投资者群体很小,被称为“富人俱乐部”,因此私募基金长期存在于社会公 众视野之外。 20世纪70年代末,一些杰出的对冲基金经理,如麦克·斯帝芬哈特(Michael Steinhardt)、朱利安·罗伯特森(Julian Robertson)和乔治·索罗斯(George Soros), 逐渐通过媒体引起了公众的关注。索罗斯和他的量子基金由于20世纪90年代打 破了维持英镑高汇率的政策,以及在亚洲金融风暴中的惊人表现,引起全球关注, 对冲基金也从此也走入了中国投资者的视野。 2.全球私募基金发展概况 由于各国政府对私募基金的监管都比较松,私募基金通常无需在金融监管部 门注册,因此很难得到私募基金行业的准确的统计数据。从现有数据看,尽管早 在1949年私募基金就已经存在了,据市场观察者估计,1968年以前大约有200只 对冲基金,但是由于前面提到的原因,到1984年时只能找到68只对冲基金。私 6琼斯当时收取盈利的20%作为个人收益。 6

中国私募基金发展前景和当前问题研究 6 (二)私募基金的全球发展概况 1.私募基金发展简史 第一只私募基金是有阿尔弗雷得·文斯勒·琼斯(Alfred Winslow Jones)于 1949 年在美国创立的。这个基金以有限合伙形式创立,主要从事股票交易。琼斯 在进行投资时进行了两种投机交易以避免其投资组合在市场下跌时不会遭受重大 损失——杠杆交易和卖空。琼斯认为无论市场涨跌,选股是投资表现的关键。因 此,在他的投资组合中买入一些在市场上涨时涨幅会超过市场的股票,同时卖空 在市场下跌时跌幅将超过市场的股票。同时,他通过杠杆放大交易规模。通过这 种方法,他的投资组合在市场上涨和下跌时都赚钱。同时,琼斯还首次采用了对 冲基金目前通常采用的收费方式,对投资组合的盈利部分收取业绩表现费6 。 随着琼斯成功的故事在华尔街和具有雄厚资金实力的投资者中迅速传开,其 他的财富管理人设立了类似的基金。由于很多基金经理在进行杠杆交易的同时没 有通过卖空等方式降低市场风险,结果当市场下跌时许多私募基金迅速下跌。因 此,私募基金被视为一种高风险的投资方式,该行业未能得到蓬勃的发展。同时, 由于其投资者群体很小,被称为“富人俱乐部”,因此私募基金长期存在于社会公 众视野之外。 20 世纪 70 年代末,一些杰出的对冲基金经理,如麦克·斯帝芬哈特(Michael Steinhardt) 、 朱利安·罗伯特森(Julian Robertson)和乔治·索罗斯(George Soros), 逐渐通过媒体引起了公众的关注。索罗斯和他的量子基金由于 20 世纪 90 年代打 破了维持英镑高汇率的政策,以及在亚洲金融风暴中的惊人表现,引起全球关注, 对冲基金也从此也走入了中国投资者的视野。 2.全球私募基金发展概况 由于各国政府对私募基金的监管都比较松,私募基金通常无需在金融监管部 门注册,因此很难得到私募基金行业的准确的统计数据。从现有数据看,尽管早 在 1949 年私募基金就已经存在了,据市场观察者估计,1968 年以前大约有 200 只 对冲基金,但是由于前面提到的原因,到 1984 年时只能找到 68 只对冲基金。私 6 琼斯当时收取盈利的 20%作为个人收益