第二篇 金融理论定量分析 金融理论(Finance Theory)是指金融概念、原理的体系,是系统化了 的理论认识。科学的金融理论是社会金融实践中产生并经过社会金融实 践检验和证明了的金融理论,是金融运行本质、规律的正确反映。正如第 一篇导读所介绍的那样,现代金融理论起始于20世纪50年代马柯维茨 (H.Markowitz)提出的投资组合理论,而金融学在研究方法上完全从经济 学中独立出来,一般认为是在上世纪50年代末期莫迪利安尼 (F.Modigliani)与米勒(M.Miller)提出的MM定理和他们所使用的分析 方法——“无套利(No—Arbitrage)”分析方法。“无套利”分析方法具有 开拓意义,现代金融理论研究取得的突破性成果,如资本资产定价模型、 套利定价理论以至期权定价理论等,都是灵活地利用这种“无套利”的分 析技术而得到的(宋逢明)。这些走在时代前面的伟大理想家的发现,构 造了现代金融的理论体系,推动了现代金融学的发展与创新。按照诺贝 尔经济学奖得主罗伯特·默顿(Robert Merton)的观点,现代金融理论有 三大支柱,这就是资金的时间价值,资产定价和风险管理。默顿的见解正 是对近50年来金融理论发展创新的高度概括。 金融理论定量分析系指运用理论模型、图解、数值计算、仿真技术以 及信息技术和工程方法对金融基本概念、原理进行描述、分析和阐述。本 篇收录了可量化的金融理论418条,分为五章。首先讨论了货币金融理 论,接下去分别讨论了储蓄投资理论、通货膨胀与通货紧缩理论、国际金 融理论和金融市场理论。在量化分析中,对各种理论观点追根溯源,概述 其历史沿革,但我们投入更多笔墨的还是现代金融学的前沿理论观点和 最新金融理论动态,这其中,我们还特别注意收录了相当数量的我国理论 界关注的金融理论和我国经济学家具有独创性的金融理论,使金融理论 的定量分析更贴近实际,更具借鉴意义

第1章货币金融理论165 第1章 货币金融理论 货币金融(Money and Finance)是经济中的上层结构。在现代社会经济中,没有人不知道货币,但是却不 是人人都懂得货币。美国经济学家萨缪尔森说,在一万人中,只有一个懂得货币问题。事实上,现代经济中 的繁荣高涨、危机萧条、通货膨胀、通货紧缩、利率升降、金融创新、资金运动等金融现象的发生,无一不与货 币紧密相关。为了能够更好地理解和认识现代社会这些复杂的金融经济问题,研究货币金融的一些基本问 题及其最新发展就显得尤为重要。本章首先从货币自身的量化入手,研究货币自身量值、信用创造和利息 率:在此基础上,再进入较为广义的货币供给和货币需求理论模型分析:还分析了人们感兴趣的我国货币需 求1:8公式,中国持币者货币需求函数等模型;最后讨论了金融压制和金融深化等理论问题。 币值(Currency Valne) 本位币的实际重量、成色同法定标准间所规定的最高容许差 单位货币实际代表的价值量。在金属货币流通的条件距。铸币在铸造过程中,由于技术上的原因,有时会出现实 下,铸币的币值是由货币金属价值决定的,它的名义价值等际的成色和重量同国家规定的标准有一定的偏差,在流通过 于实际价值。在纸币流通条件下,它所代表的价值量受纸币 程中,由于不断磨损,也会使重量减轻。凡重量减轻和成色 流通规律制约,当流通的纸币量与商品流通所必需的金属货 不足超过公差时,不准流通使用,但可送政府兑换新币。公 币一致的时候,单位纸币的面值与实际代表的价值量相等, 差的规定是为了保持本位币的名义价值和实际价值相一致。 表明币值稳定。如果纸币量超过商品流通所需要的金属货 旧中国银铸币流通,国家规定每枚银元的重量为七钱二分, 币量,单位纸币实际代表的价值量必然低于面值,表明发生 合26.6971克,含纯银九成.其中银占88%,铜占12%,纯银 贬值。由此反映出币值与物价的紧密关系,形成互相成反比 重为23.493448克,公差不得超过3%0。 的关系即倒数关系。在银行信用基础上发行的银行券,在流 通中是代表金属货币(金币或银币)出现的,如果能保证自由 货币成色(Fineness of Money) 兑现,则会保持币值稳定,否则将会发生货币贬值。当前,世 金属货币所含金属的纯度。一般以千分比表示。在金 界各国的币值都发生了不同程度的波动,通货膨胀成为各个 属货币制度下,本位币可以自由铸造。本位币一方面由国家 国家面临的一大难题,对经济发展产生了严重的影响,可见 按货币单位铸造,另一方面每个公民都有权把货币金属送到 币值的稳定是保持正常的经济秩序和货币流通的基本条件。 国家造币厂请求铸成本位币,其数额没有限制,并且不收或 只收取很低的费用。同时,国家也容许公民将本位币熔化成 通货(Currency) 金属条块。各国对铸币成色都以法律规定,以保持本位币的 名义价值和实际价值相一致,如1871年日本政府铸造的银 “货币”的别称。通货有狭义与广义之分。狭义的通货 元,重26.956克,成色九成,币面有“一圆”两字,背面有龙珠 指一国货币发行量中,在公众手中周转、处于流通中的铸币 图案。1910年(清宣统二年)颁行《币制则例》规定银元为本 与纸币。它是货币发行量中扣除各金融机构必须经常保留 位币,每枚重库平七钱二分,含纯银九成,合六钱四分八厘。 的库存现金后的净额。即在商品生产和商品流通过程中起 1933年国民党政府实际废两改元,颁布了《银本位币铸造条 一般等价物作用,执行价值尺度、流通手段、支付手段、贮藏 件》,规定每枚银元重量为26.6971克,含纯银23.493448 货币等职能的货币,包括现金(主币和辅币)及存款的货币。 克,成色为880%c。 广义的通货泛指一国的货币(特别是纸币)。它是一个国家 的法定货币,由国家法律就其名称、种类、发行程序等项目加 中性货币(Neutral Money) 以拟定。如美国的美元,英国的英镑和我国的人民币,都是 哈耶克·弗里德里希(Havek Friedrich1899?)早年的货 各该国的法定货币。按可兑换性区分,有的货币可以自由兑 币问题的研究成果。他在威克塞尔累积理论的影响下,将中 换成另一种货币,有的则不能。 立货币的概念发展成为一个系统的理论。哈耶克在《货币理 论和经济周期理论》、《物价与生产》等著作中提出了著名的 货币(Money) 中性货币说。主要内容有,货币与经济的关系是密切的,货 见“通货”条。 币的变动影响经济的变动:货币保持中立对经济的影响最 小,从而对经济的发展最为有利:保持货币中立的首要条件 公差(Tolerance) 是货币供应总量不变:货币是否保持中立的标志是货币供应 在金属货币制度下,本位币可以自由铸造。国家对金属量是否稳定的概念。他认为生产结构应当完全适应消费品

166第二篇金融理论定量分析 与生产品之间的、由自愿储蓄和自愿消费决定的需求比例。 下定义的方法,称为“归纳法”。这种方法力求根据货币与商 任何人为的需求和人为的刺激都只会播下新的危机的种子。品本质区别来定义货币,例如,将货币定义为“货币是指一切 为此,必须使货币保持中性。也就是必须使货币对价格形成 在支付货款或偿还它种工商债务时为人们所广泛接受的任 和生产迂回长度或生产资本化程度不发生影响。货币仅是 何东西”。在交易媒介职能基础上发展的价值标准和延期支 流通和计价单位,对于经济体系的运行没有影响。要保持货付标准两大职能又使人们对货币有了新的认识。例如,“货 币的“中性”,必须要保持货币流通总量不变。因此,他反对币是我们为了取得某些东西而支付的东西”,“价值尺度和流 调节通货以稳定经济的政策主张。他认为,萧条的原因就在通手段的统一是货币”。 于货币的供给满足不了现实生活中对货币的需求,货币因素 实证法(Real Approvement Method)随着经济的发 在促使生产结构失调中起着决定性的作用。他与凯恩斯相展,货币流通量和流通的形式都发生了变化。人们对货币的 反,认为是投资过度造成了危机,因而反对凯恩斯解决经济认识发生了很大的转变。经济学家不再认为货币仅仅是交 危机的对策。他提出,市场机制能自动调节一切,经过市场易的媒介或记账的单位,他们开始从货币在整个国民经济中 自发机制剧烈波动之后,社会各种资源分配会重新趋势于合 所起的作用去研究货币,并且认识到了货币的这种重要作 理化,顺其自然,经济危机就会过去,市场机制能制止通货膨 用。凯恩斯认为,“货币在货币经济中有它特有的任务,它并 胀。国家干预是多余、甚至是有害的。 不是中性的,并不只是为了实物交换的一种手段。”“货币是 联系现在与将来的一种微妙手段”。这样一来,大多数经济 货币含金量(Gold Content of Money) 学家便由注重货币的交易媒介职能转移到价值贮藏职能,认 简称“含金量”或“金平价”。指国家通过立法程序规定 为货币的首要作用是作为一种资产而具有贮藏价值,并由此 的本位货币所含纯金的数量。通常用“克”来表示。在货币 对名义收入产生重要影响。于是,货币的定义有了新的含 史上,曾有些国家实行可兑换的本位制。黄金持有者可申请义。例如,“货币是资本值(capital value)不受市场利率影响 将黄金按含金量自由铸成金币,金币持有者也可自由将金币的资产”,既然认为货币也是资产的一种,那么,究竞哪些资 改铸成金条,金块,使本位货币的名义价值同实际价值保持产可以视为货币呢?为此,西方学者又通过实证方法来研究 一致,以利于金币数量自动地适应市场流通的需要。在当时各种金融资产的流动性,从而规定不同层次的货币定义。 的英国每1英镑金币所耗用黄金为113.0016格令,1英镑的 所谓资产的流动性(liquidity),就是资产在不损失名义 含金量即为113.0016格令,1944年7月,在美国的新罕布什 价值的情况下转化为现金的程度。按照这个标准,很显然, 尔州的布雷顿森林召开的由四十四个国家参加的“联合国货 包括辅币和纸币的通货无疑具有完全的流动性。所以,西方 币金融会议”上,通过了《布雷顿森林协定》。根据协定规定, 学者通常把现金货币定义为M0,称为最狭义的货币,即: 35美元等于一盎司黄金(一盎司=28.3495克)。各会员国 M。=现金(Cash) 货币同美元保持固定汇率,美元可以代替黄金作为储备。 由于活期存款可以随时变为现金,具有很大的流动性, 1973年2月12日,美国政府宣布美元贬值,把美元的含金 所以,活期存款也是一种货币。活期存款与现金货币之和, 量改为0.736662克。1974年7月国际货币基金组织宣布特 被定义为M,,称为狭义货币,即: 别提款权与黄金脱钩,1975年11月进而废止黄金官价,各国 M,=现金+活期存款 货币纷纷与黄金脱钩。目前,一些国家的本位纸币仍规定含 C+D 金量,但并不意味着能用货币向发行银行兑取等价的黄金, 如果说货币就是不损失名义价值而转化为现金的资产! 只是作为对外汇率的基础和进行国际清算的尺度。还有一 即只有具有完全流动性的资产才叫货币,那么,货币的定义 些国家没有规定货币的含金量,我国的人民币也没有规定含 只能是M,。但是,有许多学者正是根据资产的流动性这一标 金量。由于世界上许多国家存在着通货膨胀,黄金的市价已 准出发,认为“流动性”就是“货币性”,即认为不管何种资产, 远远高于官价,货币的含金量已失去了实际意义。 只要具有转化为现金的能力便可以称为货币。于是他们把 一些流动性不大的资产也定义为货币。最典型的例子就是 含金量(Gold Content) 将商业银行的定期存款和储蓄存款也包括在货币范围之内。 见“货币含金量”条。 由于各种定期存款和储蓄存款具有价值的贮藏职能,并且在 一定条件下可以转化为现金,所以,西方学者又将它们称为 金平价(Gold Parity) “近似货币”(near-money)或“准货币”(quasi-money)。这样 见“货币含金量”条。 一来,货币的定义又扩展到定期存款和储蓄存款,称为广义 货币M2,即: 货币的定义(Definition of Money) M2=现金+活期存款+定期存款+储蓄存款 归纳法(Inductire Method)由于交易的媒介是货币的 用符号表示为: 基本职能,所以,经济学家最先并且主要是从这方面来定义 M2 C Dd DT Ds M1 Dr Ds 货币。这种侧重于货币的基本职能,根据货币的显著特征来 既然商业银行的定期存款和储蓄存款可以认为是货币

第1章货币金融理论167 那么,根据流动性的标准,非银行金融机构的定期存款和储不存在过量需求。被人们称之为严谨的狭义的瓦尔拉均衡。 蓄存款也应视为货币。按照格利(J.G.Gy)、萧(E.S.凯恩斯对瓦尔拉的均衡的不现实性进行批判,创立了“非瓦 Shaw)和托宾(J.Tobin)等人的观点,尽管这些非银行金融机 尔拉均衡”理论,他围绕着失业均衡或少于充分就业均衡进 构不能创造和接受活期存款,但它们接受的定期存款和储蓄行分析,认为在资本主义社会,普遍存在着非自愿失业和非 存款与商业银行的定期存款和储蓄存款并没有本质上的不自愿的商品供给过剩。由于愿意提供的供给大于交易的需 同,在一定条件下仍然可以转化为现金。这样,他们将货币求,所以,现实经济生活中的供求均衡是由有效需求所决定 的定义进一步扩大到M,即: 的。科尔内在对前人均衡理论的研究后指出,均衡作为一个 M=M2+D.(D。代表非银行金融机构的定期存款和储中性概念。应该研究它所处的不同的状态,提示这种状态自 蓄存款) 我维持,不断再生的原因,并说明这种状态本身同各种磨擦 更有甚者,有些学者还把一些流动性较小的的金融资 因素,制度条件、经济控制机制和经济当事人行为方式之间 产,如商业票据、短期债券、人寿保险单等视为一种货币。这的相互作用。 样一来,货币的定义范围就更扩大为: L=M,+各种金融机构和金融机构之外的流动资产 货币创造(Creation of Money) 廷伯莱克一福特森货币定义函数(Tinberlake-Fortson 货币创造亦称“信用创造”,是指在中央银行体制下,由 Money Definition)西方学者之所以规定不同层次的货币定中央银行和各商业银行共同作用创造信用货币或存款的过 义,其目的是探索何种定义的货币与目前经济中的一些重要 程。即在存款支票存款转账系统的条件下,商业银行通过贷 变量(如物价、名义收入、就业产量等)关系最密切,从而为政 放其吸收的原始存款,经过系统的辗转存贷,创造多倍于原 府当局制定货币政策提供依据。延伯莱克和福特森提出了 始存款的存款货币之功能及过程。具体操作程序如下:在支 这样一个函数关系式: 票存款的基础上,客户把现金存入银行之后,并不一定再把 △Y,1+a+b4C+b△D+b△D+b△D,+b△D。+bs△L+E1 现金全部提出,从银行取得贷款的客户也通常不要求银行付 式中,Y—一按当年价格水平计算的GNP: 给现金,而是要求银行把贷给的款项直接记人自己的存款账 AY一各年的GNP增量; 户。只要客户的存款账户上有存款,客户既可以提现,也可 △C△D△Dr、△D,AD.△一各年不同层次货币数量 以开出支票履行支付义务。客户取得支票也往往是委托自 的增量。 己的开户行将支票款项收入自己的存款账户。各银行应收 根据不同时期各种定义货币的数值可算出a,b。,b:,b2, 应付的支票款项都是采取相互抵消的办法,至多只对应收应 b,b,b等数值,然后求出下列各种货币的流动性系数: 付支票款项的差额以现金结清,目前一般还都是通过划转存 e.=b,/b(活期存款的流动性系数) 款来结清差额。因此,各个银行只需按一定的比例保留一部 er=b2/b。(银行定期存款的流动性系数) 分库存现金即可应付客户提存和结清银行应收应付差额需 e,=b3/b(银行储蓄存款的流动性系数) 要的准备金。这种准备金称为存款准备金。随着存款准备 c。=b,/b(非银行金融机构定期存款和储蓄存款的流动 金制度的建立,各商业银行都将准备金存于中央银行。现代 性系数): 商业银行的准备金有法定存款准备金和超额存款准备金两 e1=bb(一些短期流动资产的流动性系数) 种形式。现代银行存款负债由原始存款和派生存款构成。 流动性系数越大,表明该种货币与国民生产总值的相关 原始存款是公众以现金方式存入银行的直接存款。派生存 性越高,货币性越强。反之亦然。 款是由银行的放款,贴现、投资行为创造出来的,它占银行存 款的大部分。当前世界各国的中央银行制度,货币发行几乎 货币均衡(Money Equilibrium) 都采用准备金制度。在这种制度下,商业银行必须按照中央 指货币供给量等于货币需求量。一般包含两层含义,即银行关于法定准备金的规定,将吸收的存款的一部分缴存中 单纯货币均衡和在经济均衡条件下的货币均衡。前者指货央银行,以备提款人提取。其余部分贷放给客户,客户通过 币市场中货币供给量与货币需求量的对等,后者指在社会总 签发支票完成其支付行为。收款单位将其存入银行,银行除 供给与总需求大致相等条件下的货币供给量与货币需求量按一定比例提留准备金后又贷放给企业,这样继续下去,银 的对等。单纯的货币均衡理论是建立在货币作为商品,利息行体系便可成倍派生出存款。而当中央银行提高或降低法 作为货币商品的价格,以及存在货币市场的基础上的。在货定存款准备率时,根据乘数原理就会对货币供应量产生扩张 币市场中,货币供求引起利率变化,利率变化进一步影响货或紧缩作用。当法定存款准备率给定时,整个银行体系会形 币供求,如此相互作用,最终实现货币供求大致相等。与单成一个相应的多倍的存款创造。如果法律以其绝对权威要 纯的货币均衡不同,经济均衡条件下的货币均衡是以整个商求银行对活期存款保持100%的准备金,那么就不会产生多 品经济为背景,以国民经济均衡为前提的货币需求量和货币 倍的存款创造。 供给量的对等。一般的均衡理论是由瓦尔拉(M.E.Leom 为了更确切地说明这一过程,现假定:①银行客户将其 Wals)首先提出的,即市场供求相等,既不存在过量供给也一切来源的收人存于商业银行体系:②法定存款准备率为

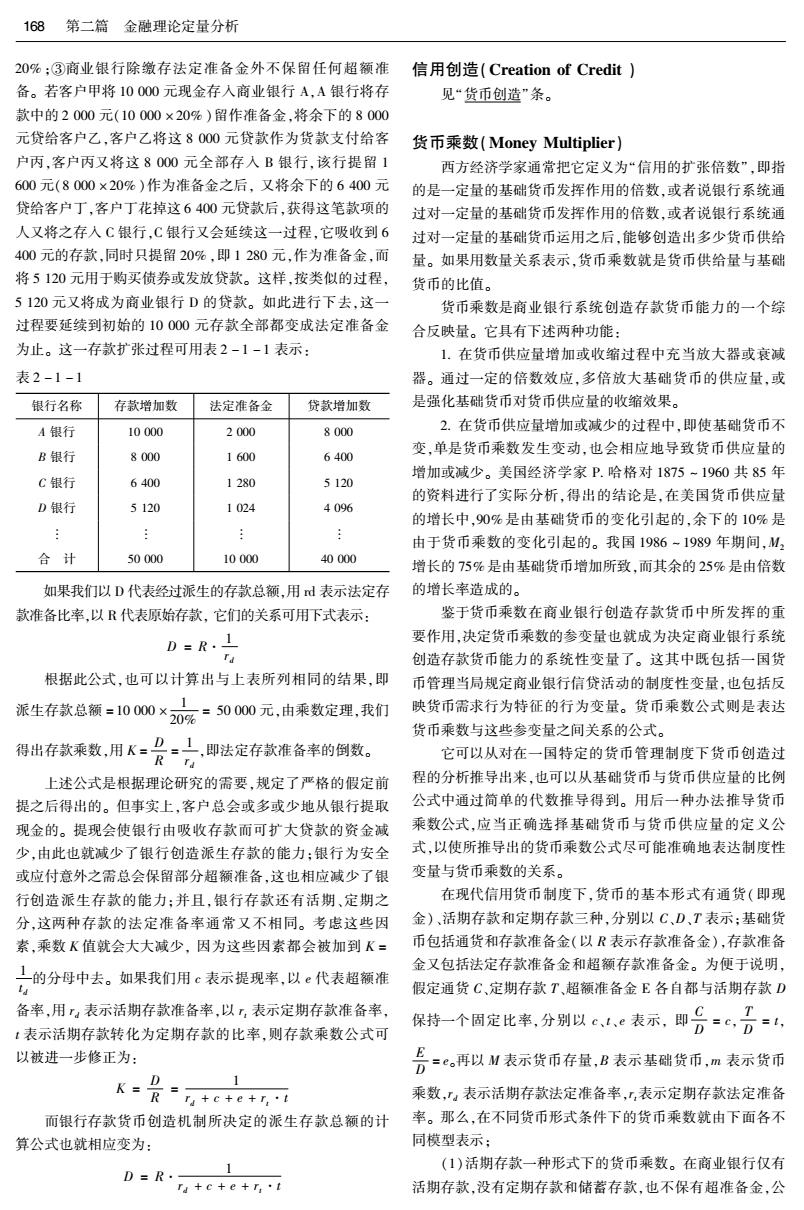

168第二篇金融理论定量分析 20%:③商业银行除缴存法定准备金外不保留任何超额准 信用创造(Creation of Credit) 备。若客户甲将10000元现金存入商业银行A,A银行将存 见“货币创造”条。 款中的2000元(10000×20%)留作准备金,将余下的8000 元贷给客户乙,客户乙将这8000元贷款作为货款支付给客 货币乘数(Money Multiplier) 户丙,客户丙又将这8000元全部存人B银行,该行提留1 西方经济学家通常把它定义为“信用的扩张倍数”,即指 600元(8000×20%)作为准备金之后,又将余下的6400元 的是一定量的基础货币发挥作用的倍数,或者说银行系统通 贷给客户丁,客户丁花掉这6400元贷款后,获得这笔款项的 过对一定量的基础货币发挥作用的倍数,或者说银行系统通 人又将之存入C银行,C银行又会延续这一过程,它吸收到6过对一定量的基础货币运用之后,能够创造出多少货币供给 400元的存款,同时只提留20%,即1280元,作为准备金,而 量。如果用数量关系表示,货币乘数就是货币供给量与基础 将5120元用于购买债券或发放贷款。这样,按类似的过程, 货币的比值。 5120元又将成为商业银行D的贷款。如此进行下去,这一 货币乘数是商业银行系统创造存款货币能力的一个综 过程要延续到初始的10000元存款全部都变成法定准备金 合反映量。它具有下述两种功能: 为止。这一存款扩张过程可用表2-1-1表示: 1.在货币供应量增加或收缩过程中充当放大器或衰减 表2-1-1 器。通过一定的倍数效应,多倍放大基础货币的供应量,或 银行名称 存款增加数 法定准备金 贷款增加数 是强化基础货币对货币供应量的收缩效果。 A银行 10000 2000 8000 2.在货币供应量增加或减少的过程中,即使基础货币不 变,单是货币乘数发生变动,也会相应地导致货币供应量的 B银行 8000 1600 6400 增加或减少。美国经济学家P.哈格对1875~1960共85年 C银行 6400 1280 5120 的资料进行了实际分析,得出的结论是,在美国货币供应量 D银行 5120 1024 4096 的增长中,90%是由基础货币的变化引起的,余下的10%是 : 由于货币乘数的变化引起的。我国1986-1989年期间,M2 合计 50000 10000 40000 增长的75%是由基础货币增加所致,而其余的25%是由倍数 如果我们以D代表经过派生的存款总额,用d表示法定存 的增长率造成的。 款准备比率,以R代表原始存款,它们的关系可用下式表示: 鉴于货币乘数在商业银行创造存款货币中所发挥的重 D =R.1 要作用,决定货币乘数的参变量也就成为决定商业银行系统 创造存款货币能力的系统性变量了。这其中既包括一国货 根据此公式,也可以计算出与上表所列相同的结果,即 币管理当局规定商业银行信贷活动的制度性变量,也包括反 派生存款总额-10000×20% 1 =50000元,由乘数定理,我们 映货币需求行为特征的行为变量。货币乘数公式则是表达 货币乘数与这些参变量之间关系的公式。 得出存款乘数,用K= 只一之即法定存款准备率的倒数。 它可以从对在一国特定的货币管理制度下货币创造过 上述公式是根据理论研究的需要,规定了严格的假定前 程的分析推导出来,也可以从基础货币与货币供应量的比例 提之后得出的。但事实上,客户总会或多或少地从银行提取 公式中通过简单的代数推导得到。用后一种办法推导货币 现金的。提现会使银行由吸收存款而可扩大贷款的资金减 乘数公式,应当正确选择基础货币与货币供应量的定义公 少,由此也就减少了银行创造派生存款的能力:银行为安全 式,以使所推导出的货币乘数公式尽可能准确地表达制度性 或应付意外之需总会保留部分超额准备,这也相应减少了银 变量与货币乘数的关系。 行创造派生存款的能力:并且,银行存款还有活期、定期之 在现代信用货币制度下,货币的基本形式有通货(即现 分,这两种存款的法定准备率通常又不相同。考虑这些因 金)、活期存款和定期存款三种,分别以C、D、T表示:基础货 素,乘数K值就会大大减少,因为这些因素都会被加到K= 币包括通货和存款准备金(以R表示存款准备金),存款准备 的分母中去。如果我们用c表示提现率,以e代表超额准 金又包括法定存款准备金和超额存款准备金。为便于说明, t 假定通货C,定期存款T、超额准备金E各自都与活期存款D 备率,用表示活期存款准备率,以,表示定期存款准备率, 【表示活期存款转化为定期存款的比率,则存款乘数公式可 保持-个图定比率,分别以ce表示,即合=6子=4 以被进一步修正为: 方=©。再以M表示货币存量,B表示基础货币,m表示货币 E D 1 K=R=+c+e+,: 乘数,「4表示活期存款法定准备率,,表示定期存款法定准备 而银行存款货币创造机制所决定的派生存款总额的计 率。那么,在不同货币形式条件下的货币乘数就由下面各不 算公式也就相应变为: 同模型表示; 1 (1)活期存款一种形式下的货币乘数。在商业银行仅有 D=R· ra+c+e+r,·t 活期存款,没有定期存款和储蓄存款,也不保有超准备金,公