非现金项目 ■不需要付现的成本,如计提的利息、计提的所 得税、折旧摊销等,所以要将利润反映成更接 近现金流的一个指标,这样EBIT和EBITDA就 出现了。 ■EBT=净利润+利息+所得税; ■EBITDA=净利润+利息+所得税+折旧摊销

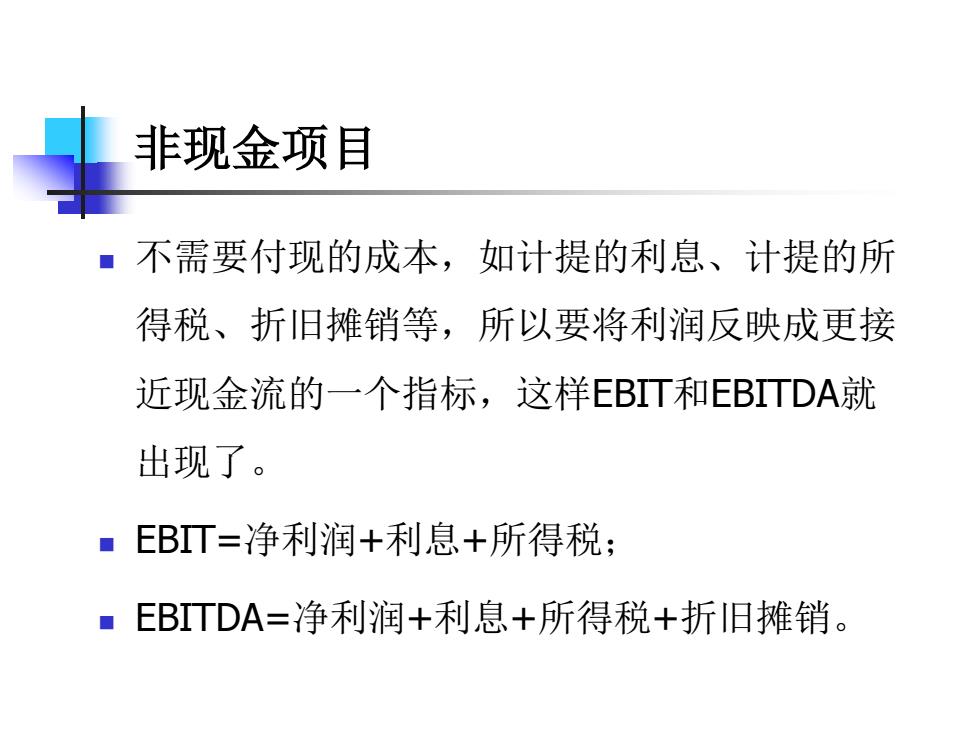

非现金项目 不需要付现的成本,如计提的利息、计提的所 得税、折旧摊销等,所以要将利润反映成更接 近现金流的一个指标,这样EBIT和EBITDA就 出现了。 EBIT=净利润+利息+所得税; EBITDA=净利润+利息+所得税+折旧摊销

公司自由现金流的确定 公司自由现金流量,就是企业产生的、在满足了再 投资需要之后剩余的现金流量,这部分现金流量是在不 影响公司持续发展的前提下可供分配给企业资本供应者 的最大现金额。 公司自由现金流在经营活动现金流的基础上考虑了 资本性支出(折旧摊销)和股息支出。 透透

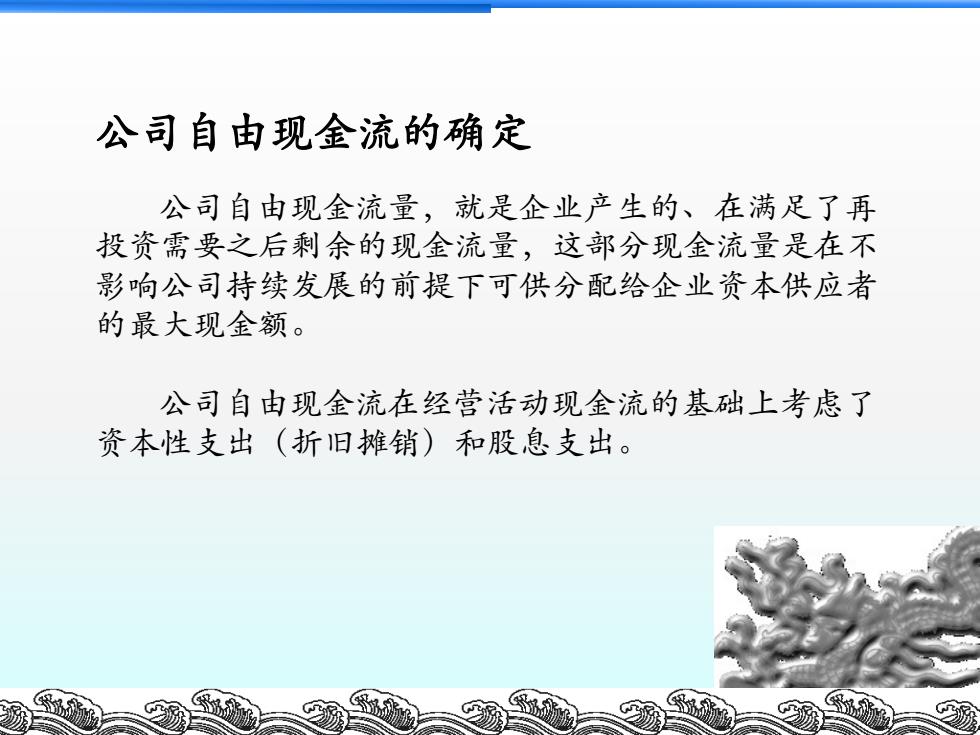

公司自由现金流的确定 公司自由现金流量,就是企业产生的、在满足了再 投资需要之后剩余的现金流量,这部分现金流量是在不 影响公司持续发展的前提下可供分配给企业资本供应者 的最大现金额。 公司自由现金流在经营活动现金流的基础上考虑了 资本性支出(折旧摊销)和股息支出

公司自由现金流量=(EBIT-I)(1-T)+I+折旧摊销 =EBIT(1-T)+IT+折I旧难销 思芳: 如果在考虑公司整体价值的时候考虑债权 人的权益,那么公司自由现金流量是否就不需 要考虑利息的抵税效应呢? 即: 公司自由现金流量=EBIT(①-T)十折旧难销

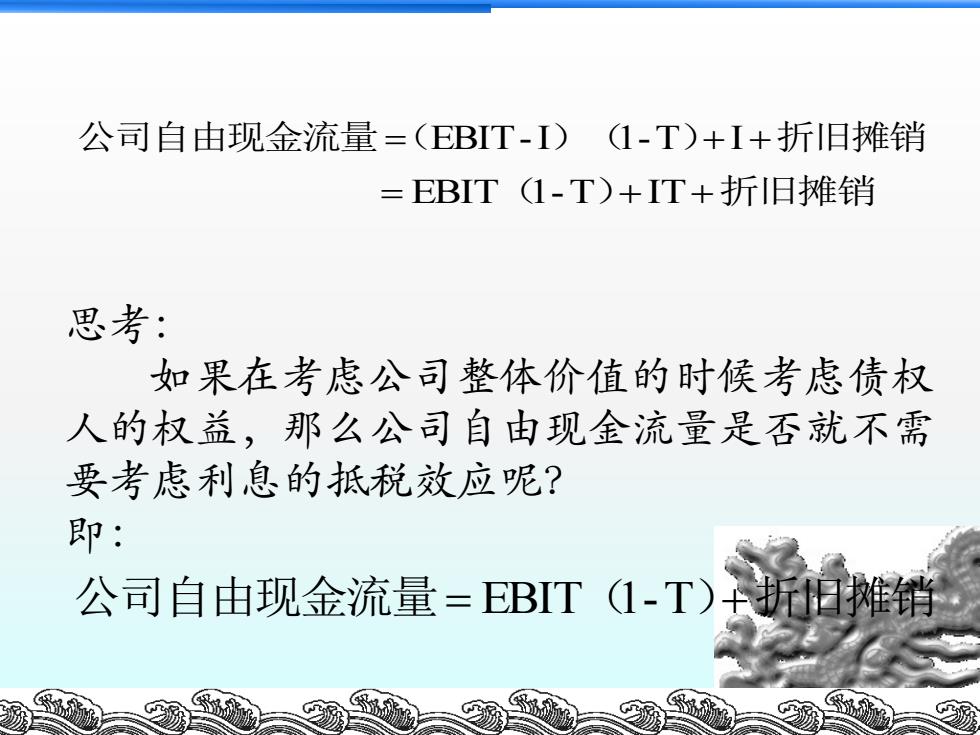

公司自由现金流量(EBIT-I)(1-T) I 折旧摊销 EBIT(1-T) IT折旧摊销 思考: 如果在考虑公司整体价值的时候考虑债权 人的权益,那么公司自由现金流量是否就不需 要考虑利息的抵税效应呢? 即: 公司自由现金流量 EBIT(1-T)折旧摊销

资本资产定价模型(CAPM):R=Rf+Rm-Rf)XBXa 式中:R一企业价值评估中的折现率: Rf,一无风险报酬率; Rm一市场期望报酬率历史平均值; Rf)一历史平均无风险报酬率; 阝一被评估企业所在行业权益系统风险系数: a一企业特定风险调整系数。 加权平均资本成本模型(WACC):R=E÷(D+E)×Ke+D÷(D+E)×(I-T)XKd 式中:E一权益资本: D一债务资本; Ke一权益资本要求的投资回报率(权益资本成本): Kd一债务资本要求的回报率(债务资本成本),没有扣除所得税前的长期负债成本 T一被评估企业适用的所得税税率

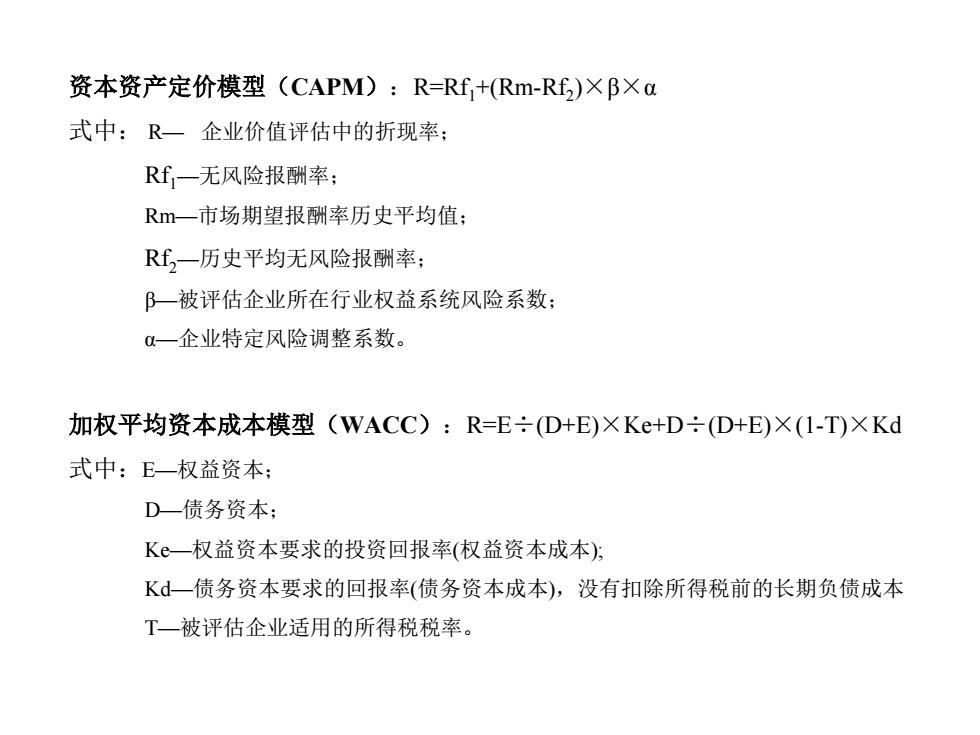

资本资产定价模型(CAPM):R=Rf1+(Rm-Rf2 )×β×α 式中: R— 企业价值评估中的折现率; Rf1—无风险报酬率; Rm—市场期望报酬率历史平均值; Rf2—历史平均无风险报酬率; β—被评估企业所在行业权益系统风险系数; α—企业特定风险调整系数。 加权平均资本成本模型(WACC):R=E÷(D+E)×Ke+D÷(D+E)×(1-T)×Kd 式中:E—权益资本; D—债务资本; Ke—权益资本要求的投资回报率(权益资本成本); Kd—债务资本要求的回报率(债务资本成本),没有扣除所得税前的长期负债成本 T—被评估企业适用的所得税税率

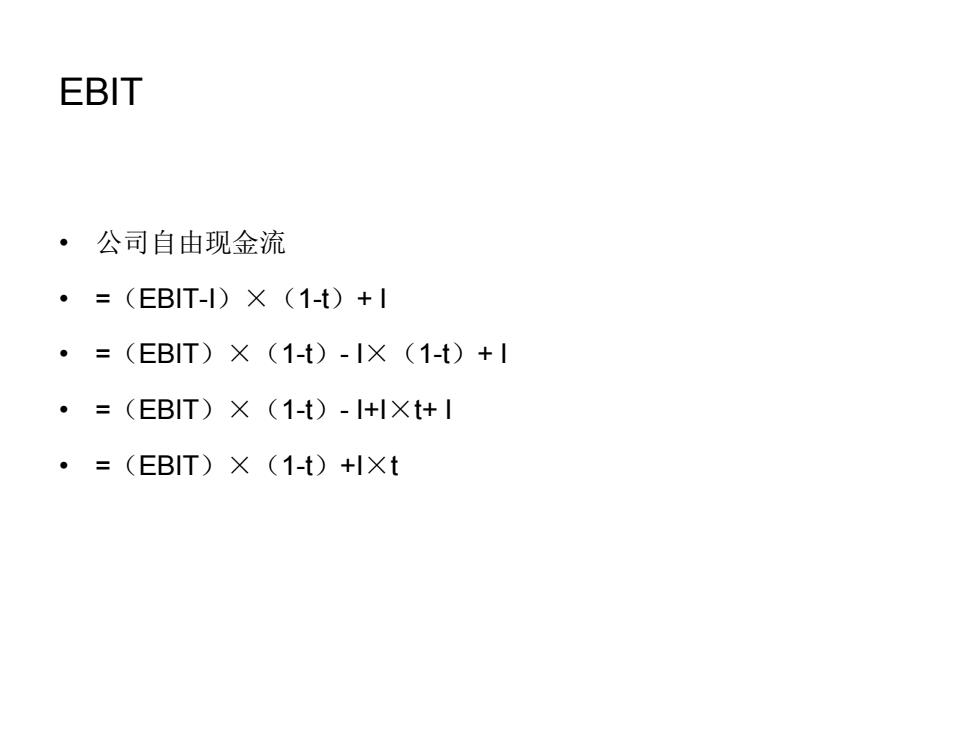

EBIT ·公司自由现金流 ·=(EBIT-I)×(1-t)+I ·=(EBIT)×(1-t)-I×(1-t)+1 ·=(EBIT)×(1-t)-I+l×t+I ·=(EBIT)×(1-t)+l×t

EBIT • 公司自由现金流 • =(EBIT-I)×(1-t)+ I • =(EBIT)×(1-t)- I×(1-t)+ I • =(EBIT)×(1-t)- I+I×t+ I • =(EBIT)×(1-t)+I×t